Lo scorso 29 giugno, l’agenzia di rating Standard&Poor’s ha abbassato il rating di lungo periodo della Grecia da CCC a CCC-. La decisione, spiegano, è il diretto risultato di un’accresciuta probabilità che il Paese rinunci alla moneta unica, stimata al 50%, dopo che il Governo greco ha rifiutato  tutte le proposte dei creditori e indetto, oggi, domenica 5 luglio, un referendum per demandare al popolo la decisione ultima. Come noto, le indicazioni del Governo sono di votare “OXI” (no). S&P ha recentemente pubblicato un documento in cui cerca di stimare quali sarebbero gli effetti di un abbandono greco della moneta unica. Per gli analisti, le conseguenze sarebbero disastrose per l’economia ellenica, per le sue banche e per tutte le imprese non finanziarie. La Grecia perderebbe definitivamente l’accesso ai finanziamenti della BCE, il ché creerebbe una grave carenza di valuta estera per i settori pubblico e privato. Senza il supporto dell’Eurosistema, il quale, secondo le analisi di S&P attualmente supera il 70% del PIL, il sistema di pagamenti della Grecia crollerebbe e le sue banche non sarebbero più in grado di funzionare. Inoltre, il debito pubblico e privato, denominato fino ad ora in euro, vedrebbe il suo valore nominale aumentato, una volta convertito nella nuova moneta. Tuttavia, la società di rating vede come contenibile il rischio di contagio del Grexit. L’attuale situazione è molto diversa rispetto al 2012, quando la Grecia diventò una preoccupazione diretta: tutti i membri della zona euro (periferia compresa), oggi, infatti, sono più solidi, sia economicamente sia strutturalmente, e la BCE ha finalmente intrapreso un programma di QE (leggi articolo). Le reazioni dei mercati all’inadempienza della Grecia nei confronti del FMI e alla scadenza del programma di aggiustamento UE, sembrano confermare questo punto di vista. Ma, avvertono gli analisti, se la Grecia uscisse dalla moneta unica, sarà stato dimostrato che qualsiasi paese potrebbe rinunciare alla sua permanenza nell’unione monetaria e ciò metterebbe anche in discussione tutte le ipotesi alla base di più di vent’anni di politica e di politica economica. Una strada pericolosa che potrebbe innescare conseguenze a lungo termine, difficili da prevedere. I mercati, ad esempio, potrebbero sollevare dubbi circa gli accordi istituzionali vigenti in Europa, circa il ruolo dei creditori ufficiali e l’efficacia dei controlli UE sull’applicazione dei programmi di sostegno finanziario. L’ambiente macroeconomico potrebbe diventare meno prevedibile, aumenterebbero le controversie legali e l’impegno stesso per la moneta unica potrebbe essere messo in discussione, aggravando la già fragile situazione economica della regione europea. A livello politico, invece, il Grexit accrescerebbe i dubbi circa l’impegno di rafforzare l’intera architettura alla base dell’Unione Europea.

tutte le proposte dei creditori e indetto, oggi, domenica 5 luglio, un referendum per demandare al popolo la decisione ultima. Come noto, le indicazioni del Governo sono di votare “OXI” (no). S&P ha recentemente pubblicato un documento in cui cerca di stimare quali sarebbero gli effetti di un abbandono greco della moneta unica. Per gli analisti, le conseguenze sarebbero disastrose per l’economia ellenica, per le sue banche e per tutte le imprese non finanziarie. La Grecia perderebbe definitivamente l’accesso ai finanziamenti della BCE, il ché creerebbe una grave carenza di valuta estera per i settori pubblico e privato. Senza il supporto dell’Eurosistema, il quale, secondo le analisi di S&P attualmente supera il 70% del PIL, il sistema di pagamenti della Grecia crollerebbe e le sue banche non sarebbero più in grado di funzionare. Inoltre, il debito pubblico e privato, denominato fino ad ora in euro, vedrebbe il suo valore nominale aumentato, una volta convertito nella nuova moneta. Tuttavia, la società di rating vede come contenibile il rischio di contagio del Grexit. L’attuale situazione è molto diversa rispetto al 2012, quando la Grecia diventò una preoccupazione diretta: tutti i membri della zona euro (periferia compresa), oggi, infatti, sono più solidi, sia economicamente sia strutturalmente, e la BCE ha finalmente intrapreso un programma di QE (leggi articolo). Le reazioni dei mercati all’inadempienza della Grecia nei confronti del FMI e alla scadenza del programma di aggiustamento UE, sembrano confermare questo punto di vista. Ma, avvertono gli analisti, se la Grecia uscisse dalla moneta unica, sarà stato dimostrato che qualsiasi paese potrebbe rinunciare alla sua permanenza nell’unione monetaria e ciò metterebbe anche in discussione tutte le ipotesi alla base di più di vent’anni di politica e di politica economica. Una strada pericolosa che potrebbe innescare conseguenze a lungo termine, difficili da prevedere. I mercati, ad esempio, potrebbero sollevare dubbi circa gli accordi istituzionali vigenti in Europa, circa il ruolo dei creditori ufficiali e l’efficacia dei controlli UE sull’applicazione dei programmi di sostegno finanziario. L’ambiente macroeconomico potrebbe diventare meno prevedibile, aumenterebbero le controversie legali e l’impegno stesso per la moneta unica potrebbe essere messo in discussione, aggravando la già fragile situazione economica della regione europea. A livello politico, invece, il Grexit accrescerebbe i dubbi circa l’impegno di rafforzare l’intera architettura alla base dell’Unione Europea.  Anche se, dalle parti di S&P, ritengono che i partiti anti UE perderanno molto consenso dopo che i costi sociali ed economici greci si saranno manifestati. Reputano, pertanto, che l’uscita della Grecia dall’Euro sia un evento unico nel suo genere, che potrebbe portare, nel lungo termine, notevoli danni, in tema di coesione politica, in Europa. In base alle simulazioni Standard&Poor’s e Oxford Economics, l’impatto economico complessivo del Grexit sarebbe grave per la Grecia, ma più contenuto per il resto della zona Euro. Le ipotesi chiave per condurre lo studio sono state:

Anche se, dalle parti di S&P, ritengono che i partiti anti UE perderanno molto consenso dopo che i costi sociali ed economici greci si saranno manifestati. Reputano, pertanto, che l’uscita della Grecia dall’Euro sia un evento unico nel suo genere, che potrebbe portare, nel lungo termine, notevoli danni, in tema di coesione politica, in Europa. In base alle simulazioni Standard&Poor’s e Oxford Economics, l’impatto economico complessivo del Grexit sarebbe grave per la Grecia, ma più contenuto per il resto della zona Euro. Le ipotesi chiave per condurre lo studio sono state:

- la Grecia abbandona la zona Euro il 1° luglio 2015;

- la Grecia torna alla Dracma. I mercati spingono la moneta sotto il suo tasso di pre-conversione, GDR340/€1, fino a GDR540/€1 nel 4° trimestre;

- la Grecia fallisce e taglia il suo debito pubblico da 314 Mld€ a 164 Mld€. I restanti membri dell’Eurozona “fanno buone” le perdite della BCE e incrementano il loro debito;

- un enorme shock di fiducia colpisce l’economia greca, pari a quattro volte l’impatto che sperimentò con la caduta della Lehman;

- il Grexit richiede alla BCE di rispondere in modo aggressivo, anticipando i piani del QE nel quadrimestre immediatamente successivo al default.

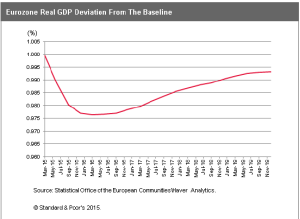

Poiché la Grecia è una piccola economia e tradizionalmente più chiusa rispetto alle altre del blocco europeo, gli effetti commerciali diretti di una sua uscita sarebbero ridotti per le altre economie. Escludendo Cipro (19% di esportazioni verso la Grecia, nel 2013), solo due economie esportano più del 2% del loro totale verso Atene: Macedonia (4,2%) e Malta (3,3%).  Anche ipotizzando un crollo delle importazioni greche del 50% l’anno dopo la sua uscita, questo avrebbe un impatto limitato su Germania, Francia e Italia, stimato tra -0,3% e -0,5% sulla domanda totale di esportazioni, rispetto allo stesso periodo dell’anno precedente. Tale calo ridurrebbe il PIL dei tre paesi tra lo 0,2% e lo 0,3% (grafico a sinistra). L’effetto principale, in particolar modo sui Paesi periferici (quelli economicamente più deboli), si avrebbe, però, attraverso il mercato dei capitali. La simulazione condotta suggerisce che, data la percezione della revocabilità dell’adesione all’Euro, la conseguenza più significativa potrebbe essere quella di reintrodurre un premio per rischio di cambio valutario sui rendimenti

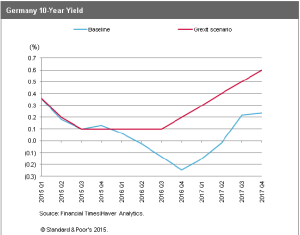

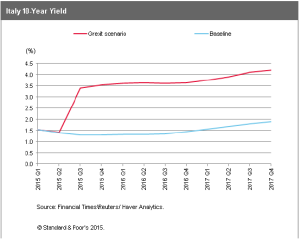

Anche ipotizzando un crollo delle importazioni greche del 50% l’anno dopo la sua uscita, questo avrebbe un impatto limitato su Germania, Francia e Italia, stimato tra -0,3% e -0,5% sulla domanda totale di esportazioni, rispetto allo stesso periodo dell’anno precedente. Tale calo ridurrebbe il PIL dei tre paesi tra lo 0,2% e lo 0,3% (grafico a sinistra). L’effetto principale, in particolar modo sui Paesi periferici (quelli economicamente più deboli), si avrebbe, però, attraverso il mercato dei capitali. La simulazione condotta suggerisce che, data la percezione della revocabilità dell’adesione all’Euro, la conseguenza più significativa potrebbe essere quella di reintrodurre un premio per rischio di cambio valutario sui rendimenti  obbligazionari di tutta la regione europea. Il contagio, in tal senso, può causare un picco di rendimenti, soprattutto per quelle economie percepite più deboli dai mercati (cfr. grafici a destra e sottostante). Il programma di QE sarebbe in grado di limitare il rialzo dei rendimenti, ma è probabile che un premio per il rischio di valuta resti in modo permanente. Nell’esercizio, l’aumento dei costi di finanziamento per la zona Euro nel suo complesso, nel periodo 2015/2016, si assesterebbe a circa 30 Mld€, ma l’aumento non sarà distribuito uniformemente. Sarà l’Italia a sostenerne il peso maggiore, con un incremento di 11 Mld€. S&P stima, dunque, un maggior costo del rifinanziamento dei debiti pubblici di 30 Mld€ complessivi per l’intera area e di 11 Mld€ per l’Italia.

obbligazionari di tutta la regione europea. Il contagio, in tal senso, può causare un picco di rendimenti, soprattutto per quelle economie percepite più deboli dai mercati (cfr. grafici a destra e sottostante). Il programma di QE sarebbe in grado di limitare il rialzo dei rendimenti, ma è probabile che un premio per il rischio di valuta resti in modo permanente. Nell’esercizio, l’aumento dei costi di finanziamento per la zona Euro nel suo complesso, nel periodo 2015/2016, si assesterebbe a circa 30 Mld€, ma l’aumento non sarà distribuito uniformemente. Sarà l’Italia a sostenerne il peso maggiore, con un incremento di 11 Mld€. S&P stima, dunque, un maggior costo del rifinanziamento dei debiti pubblici di 30 Mld€ complessivi per l’intera area e di 11 Mld€ per l’Italia.  Ma la cifra potrebbe essere sovrastimata: per il calcolo, S&P avrebbe ipotizzato che i tassi dei Btp decennali salgano di 120 b.p., dall’attuale 2,3% al 3,5%. Ma per arrivare a 11 Mld€ di maggiori oneri sul debito nei due anni, sarebbe necessario applicare l’aumento a tutte le emissioni del 2015 e del 2016 (programmate per un totale di 420 miliardi l’anno), e anche immaginare che i titoli a tasso variabile facciano registrare un incremento allineato. La stima dimenticherebbe, però, che il 63% delle emissioni di Btp decennali nel 2015 è già stato realizzato: restano da emettere meno di 200 miliardi. E tralascerebbe che i titoli con tassi variabili sono indicizzati all’Euribor. Insomma: il conto dell’uscita della Grecia dalla moneta unica potrebbe non essere così salato come Standard&Poor’s immagina.

Ma la cifra potrebbe essere sovrastimata: per il calcolo, S&P avrebbe ipotizzato che i tassi dei Btp decennali salgano di 120 b.p., dall’attuale 2,3% al 3,5%. Ma per arrivare a 11 Mld€ di maggiori oneri sul debito nei due anni, sarebbe necessario applicare l’aumento a tutte le emissioni del 2015 e del 2016 (programmate per un totale di 420 miliardi l’anno), e anche immaginare che i titoli a tasso variabile facciano registrare un incremento allineato. La stima dimenticherebbe, però, che il 63% delle emissioni di Btp decennali nel 2015 è già stato realizzato: restano da emettere meno di 200 miliardi. E tralascerebbe che i titoli con tassi variabili sono indicizzati all’Euribor. Insomma: il conto dell’uscita della Grecia dalla moneta unica potrebbe non essere così salato come Standard&Poor’s immagina.

Giuseppe De Simone