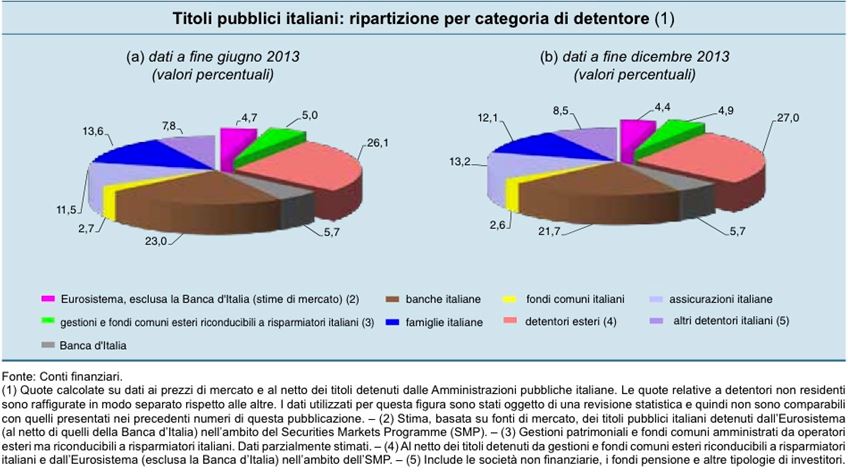

Tra i tanti problemi che attanagliano l’economia italiana ormai da decenni, un ruolo predominante è rivestito dall’enorme debito pubblico. Accumulato già a partire dagli anni ’80, quando si consumò il divorzio tra Tesoro e Palazzo Koch, la sua genesi storica mostra come ne siano state determinanti per la crescita il basso gettito fiscale e gli alti costi di remunerazione del capitale preso in prestito. Alla radice del problema, poi, non bisogna dimenticare l’evasione fiscale e la scarsa competitività del sistema produttivo italiano, come dimostrato da anni di deficit commerciale. Senza una forte crescita del PIL, ridurre l’onere del debito risulta operazione assai ardua. Come qualsiasi debitore in crisi, anche lo Stato ha due possibili vie d’uscita: l’austerity o il ripudio del debito dichiarando il default.  Quali sarebbero, dunque, le conseguenze di un fallimento sovrano? Il debito pubblico italiano è detenuto dalle banche e da altri intermediari finanziari italiani (circa il 35%), dalle famiglie italiane (circa il 13%), dagli investitori esteri (circa il 30%) e, infine, dalla BCE e dalla Banca d’Italia (10%). Rinnegarlo oggi, quindi, comporterebbe l’impoverimento di una buona parte dell’economia. La prima conseguenza di un default sarebbe il collasso del sistema finanziario (in quanto le banche si troverebbero con un patrimonio netto negativo), che si riverserebbe, poi, drammaticamente, sull’economia reale. Indagando i dati relativi a cento crisi sistemiche, si osserva come il PIL della nazione che ripudia il debito cala tra il 10% e il 35% e sono necessari, mediamente, 8 anni per ritornare ai livelli ante crisi. Alla luce di ciò, si discute sul serio di come questa possa essere una possibilità concreta per l’Italia? Il nostro Paese è già in una perdurante crisi finanziaria e aggiungervi un default sul debito sovrano spingerebbe ancor di più verso il baratro quel che resta della nostra economia. Da tempo, nel dibattito europeo si dibatteva dell’opportunità di una terza via: la monetizzazione del debito pubblico.

Quali sarebbero, dunque, le conseguenze di un fallimento sovrano? Il debito pubblico italiano è detenuto dalle banche e da altri intermediari finanziari italiani (circa il 35%), dalle famiglie italiane (circa il 13%), dagli investitori esteri (circa il 30%) e, infine, dalla BCE e dalla Banca d’Italia (10%). Rinnegarlo oggi, quindi, comporterebbe l’impoverimento di una buona parte dell’economia. La prima conseguenza di un default sarebbe il collasso del sistema finanziario (in quanto le banche si troverebbero con un patrimonio netto negativo), che si riverserebbe, poi, drammaticamente, sull’economia reale. Indagando i dati relativi a cento crisi sistemiche, si osserva come il PIL della nazione che ripudia il debito cala tra il 10% e il 35% e sono necessari, mediamente, 8 anni per ritornare ai livelli ante crisi. Alla luce di ciò, si discute sul serio di come questa possa essere una possibilità concreta per l’Italia? Il nostro Paese è già in una perdurante crisi finanziaria e aggiungervi un default sul debito sovrano spingerebbe ancor di più verso il baratro quel che resta della nostra economia. Da tempo, nel dibattito europeo si dibatteva dell’opportunità di una terza via: la monetizzazione del debito pubblico.  Anche la BCE con il suo QE, nonostante abbia dovuto cedere sulla ripartizione delle responsabilità, sembra muoversi nella stessa direzione seguita, in passato, dalla Bank of England, dalla Bank of Japan e dalla FED (foto a destra) Interessante, soprattutto, il caso giapponese, che presenta molte analogie con la nostra condizione, tant’è che da molti l’Italia è vista come il possibile Giappone europeo. Il Paese nipponico ha vissuto vent’anni di stagnazione e deflazione, fin quando, nel 2013, il nuovo premier Shinzo Abe ha nominato governatore della Bank of Japan Haruhiko Kuroda il quale ha immediatamente annunciato un piano di quantitative and qualitative easing (QQE), che, combinato con le altre politiche giapponesi, sembra stia dando i suoi frutti su molti fronti. L’inflazione è salita all’1,5% e “inaspettatamente” anche l’economia si è rimessa in moto, posizionando nuovamente il Giappone fra le economie più performanti del globo.

Anche la BCE con il suo QE, nonostante abbia dovuto cedere sulla ripartizione delle responsabilità, sembra muoversi nella stessa direzione seguita, in passato, dalla Bank of England, dalla Bank of Japan e dalla FED (foto a destra) Interessante, soprattutto, il caso giapponese, che presenta molte analogie con la nostra condizione, tant’è che da molti l’Italia è vista come il possibile Giappone europeo. Il Paese nipponico ha vissuto vent’anni di stagnazione e deflazione, fin quando, nel 2013, il nuovo premier Shinzo Abe ha nominato governatore della Bank of Japan Haruhiko Kuroda il quale ha immediatamente annunciato un piano di quantitative and qualitative easing (QQE), che, combinato con le altre politiche giapponesi, sembra stia dando i suoi frutti su molti fronti. L’inflazione è salita all’1,5% e “inaspettatamente” anche l’economia si è rimessa in moto, posizionando nuovamente il Giappone fra le economie più performanti del globo.  Premettendo che buona parte dei problemi europei e di paesi come l’Italia sono dovuti anche, e soprattutto, a difficoltà strutturali e, dunque, non solo alle politiche eccessivamente restrittive della BCE del governatore Mario Draghi (foto a lato), le evidenze mostrano come le politiche espansive si siano rilevate più efficienti, in un’ottica di crescita e di occupazione. La disoccupazione, negli Stati Uniti, ad esempio, è calata dal 12% al 6,7% e sembra che, su 4 milioni di nuovi posti di lavoro creati dal settore privato in America, tra il 2009 e il 2012, la metà siano la conseguenza delle azioni della Banca Centrale e delle politiche di deficit spending del Governo. Finalmente anche la BCE ha deciso di agire dal lato dell’offerta di moneta, finalmente… Anche se con colpevole ritardo. Attendiamo ora le risposte dei Governi.

Premettendo che buona parte dei problemi europei e di paesi come l’Italia sono dovuti anche, e soprattutto, a difficoltà strutturali e, dunque, non solo alle politiche eccessivamente restrittive della BCE del governatore Mario Draghi (foto a lato), le evidenze mostrano come le politiche espansive si siano rilevate più efficienti, in un’ottica di crescita e di occupazione. La disoccupazione, negli Stati Uniti, ad esempio, è calata dal 12% al 6,7% e sembra che, su 4 milioni di nuovi posti di lavoro creati dal settore privato in America, tra il 2009 e il 2012, la metà siano la conseguenza delle azioni della Banca Centrale e delle politiche di deficit spending del Governo. Finalmente anche la BCE ha deciso di agire dal lato dell’offerta di moneta, finalmente… Anche se con colpevole ritardo. Attendiamo ora le risposte dei Governi.

Giuseppe De Simone