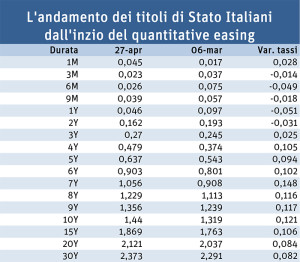

Boom! Head shot! Passatemi il linguaggio da gamer incallito ma,  è proprio il caso di dirlo, il bazooka di Mario Draghi (foto a destra) ha colpito l’obiettivo. Il 22 gennaio scorso, la BCE ha annunciato il primo piano di Qe (Quantitive easing) nella storia dell’Eurozona: un’operazione da 1000 miliardi di euro. Tra le regole del programma è stato previsto che l’Istituto di Francoforte comprasse sul mercato secondario, e solamente lì, i titoli di Stato dei 19 Paesi dell’Eurozona con la sola esclusione della Grecia. Non tutti i titoli, però, sono interessati dagli acquisti. Infatti, è possibile rastrellare solo quelli con scadenze comprese fra i 2 anni e i 30 anni, a condizione, poi, che i tassi di interesse di mercato non siano inferiori ai tassi di deposito stabiliti dalla BCE stessa (attualmente fissati a -0,2%). Alla data del 22 gennaio, il rendimento dei BTP a 10 anni era all’1,56%, già più basso di 50 bp (basis point) rispetto a dicembre, quando si cominciava a parlare di Qe. Il rendimento ha, poi, continuato a scendere fino all’1,12% dell’11 marzo, ovvero solo due giorni dopo l’inizio degli acquisti di titoli di Stato al ritmo di 45 miliardi al mese. Dopodiché, i tassi di interesse hanno intrapreso la strada opposta, ricominciando a salire, con tempi e modi diversi, in tutt’Europa. Si è quindi realizzato un “paradosso”: il piano agisce in linea diretta sui titoli di Stato ma, a conti fatti, non è al momento riuscito ad abbassare i rendimenti dei bond governativi e, in special modo, quelli dell’area “periferica”. Il Qe ha, invece, smosso i canali finanziari indiretti, le Borse (in forte rialzo da inizio anno) e l’Euro (svalutatosi nei confronti del Dollaro). Come mai, allora, i rendimenti sono tornati ai livelli pre-Qe? La risposta risiede in una sorta di moral hazard, perché i governi hanno notevolmente incrementato le emissioni. «L’offerta di obbligazioni sui mercati europei è stata certamente un fattore chiave nel determinare il recente calo dei prezzi (e il rialzo dei rendimenti, ndr). Nel tentativo di sfruttare i bassi tassi di interesse, i governi hanno inondato il mercato di titoli, esercitando pressioni sui tassi e provocandone il rialzo – ha spiegato Raman Srivastava, gestore del fondo BNY Mellon Euroland Bond Fund -. Tuttavia, ci stiamo avvicinando all’estate e nel mese di luglio l’offerta netta sui mercati obbligazionari è tradizionalmente negativa.

è proprio il caso di dirlo, il bazooka di Mario Draghi (foto a destra) ha colpito l’obiettivo. Il 22 gennaio scorso, la BCE ha annunciato il primo piano di Qe (Quantitive easing) nella storia dell’Eurozona: un’operazione da 1000 miliardi di euro. Tra le regole del programma è stato previsto che l’Istituto di Francoforte comprasse sul mercato secondario, e solamente lì, i titoli di Stato dei 19 Paesi dell’Eurozona con la sola esclusione della Grecia. Non tutti i titoli, però, sono interessati dagli acquisti. Infatti, è possibile rastrellare solo quelli con scadenze comprese fra i 2 anni e i 30 anni, a condizione, poi, che i tassi di interesse di mercato non siano inferiori ai tassi di deposito stabiliti dalla BCE stessa (attualmente fissati a -0,2%). Alla data del 22 gennaio, il rendimento dei BTP a 10 anni era all’1,56%, già più basso di 50 bp (basis point) rispetto a dicembre, quando si cominciava a parlare di Qe. Il rendimento ha, poi, continuato a scendere fino all’1,12% dell’11 marzo, ovvero solo due giorni dopo l’inizio degli acquisti di titoli di Stato al ritmo di 45 miliardi al mese. Dopodiché, i tassi di interesse hanno intrapreso la strada opposta, ricominciando a salire, con tempi e modi diversi, in tutt’Europa. Si è quindi realizzato un “paradosso”: il piano agisce in linea diretta sui titoli di Stato ma, a conti fatti, non è al momento riuscito ad abbassare i rendimenti dei bond governativi e, in special modo, quelli dell’area “periferica”. Il Qe ha, invece, smosso i canali finanziari indiretti, le Borse (in forte rialzo da inizio anno) e l’Euro (svalutatosi nei confronti del Dollaro). Come mai, allora, i rendimenti sono tornati ai livelli pre-Qe? La risposta risiede in una sorta di moral hazard, perché i governi hanno notevolmente incrementato le emissioni. «L’offerta di obbligazioni sui mercati europei è stata certamente un fattore chiave nel determinare il recente calo dei prezzi (e il rialzo dei rendimenti, ndr). Nel tentativo di sfruttare i bassi tassi di interesse, i governi hanno inondato il mercato di titoli, esercitando pressioni sui tassi e provocandone il rialzo – ha spiegato Raman Srivastava, gestore del fondo BNY Mellon Euroland Bond Fund -. Tuttavia, ci stiamo avvicinando all’estate e nel mese di luglio l’offerta netta sui mercati obbligazionari è tradizionalmente negativa.  Ci aspettiamo, quindi, che la sovrabbondanza di titoli si faccia più contenuta. La Banca Centrale Europea ha già lasciato intuire che modificherà il suo programma alla luce di questa previsione, incrementando gli acquisti di titoli a giugno e rinviando quelli previsti per luglio ai mesi di agosto e settembre. Pertanto, anche se le dinamiche dell’offerta si protrarranno ancora a lungo, non dovrebbero produrre, nei prossimi mesi, lo stesso effetto negativo sulle obbligazioni cui abbiamo assistito nel secondo trimestre del 2015». Il rimbalzo dei tassi d’interesse è una notizia tutt’altro che una cattiv. Innanzitutto, perché è conseguenza anche delle buone nuove provenienti dal quadro macroeconomico: sia la crescita reale che l’inflazione hanno abbandonato i livelli allarmanti dell’anno passato. In secondo luogo, perché il rafforzamento del Dollaro e l’indebolimento dell’Euro, che ne è derivato, ha avuto e avrà effetti positivi, sia per la competitività, sia per la maggiore inflazione importata. Per quale motivo, dunque, il mercato appare sorpreso? Principalmente perché, in un mondo surreale di tassi vicini allo zero, o, addirittura, negativi, un incremento dei Bund tedeschi all’1% diventa il più forte incremento, e quindi, la più ampia caduta dei prezzi, dal 1988, altrimenti si rischia di perdere in poche settimane i proventi delle cedole di sei anni. Il nervosismo dei mercati è dovuto all’aspettativa che la BCE realizzasse il suo piano, evitando sbalzi eccessivi alla volatilità dei tassi e, di conseguenza, dei prezzi.

Ci aspettiamo, quindi, che la sovrabbondanza di titoli si faccia più contenuta. La Banca Centrale Europea ha già lasciato intuire che modificherà il suo programma alla luce di questa previsione, incrementando gli acquisti di titoli a giugno e rinviando quelli previsti per luglio ai mesi di agosto e settembre. Pertanto, anche se le dinamiche dell’offerta si protrarranno ancora a lungo, non dovrebbero produrre, nei prossimi mesi, lo stesso effetto negativo sulle obbligazioni cui abbiamo assistito nel secondo trimestre del 2015». Il rimbalzo dei tassi d’interesse è una notizia tutt’altro che una cattiv. Innanzitutto, perché è conseguenza anche delle buone nuove provenienti dal quadro macroeconomico: sia la crescita reale che l’inflazione hanno abbandonato i livelli allarmanti dell’anno passato. In secondo luogo, perché il rafforzamento del Dollaro e l’indebolimento dell’Euro, che ne è derivato, ha avuto e avrà effetti positivi, sia per la competitività, sia per la maggiore inflazione importata. Per quale motivo, dunque, il mercato appare sorpreso? Principalmente perché, in un mondo surreale di tassi vicini allo zero, o, addirittura, negativi, un incremento dei Bund tedeschi all’1% diventa il più forte incremento, e quindi, la più ampia caduta dei prezzi, dal 1988, altrimenti si rischia di perdere in poche settimane i proventi delle cedole di sei anni. Il nervosismo dei mercati è dovuto all’aspettativa che la BCE realizzasse il suo piano, evitando sbalzi eccessivi alla volatilità dei tassi e, di conseguenza, dei prezzi. Ma questo non rientra affatto nelle preoccupazioni della Banca Centrale Europea. Ad una precisa domanda alla conferenza del 2 giugno scorso, il governatore Draghi ha risposto che bisogna abituarsi a periodi, come questo, di elevata volatilità, dando, quindi, un messaggio molto fermo sulla politica della BCE: se movimenti, anche violenti, dei prezzi dei titoli pubblici sono la conseguenza di dinamiche fisiologiche di mercato, la politica monetaria deve continuare a remare nella stessa direzione disegnata dal piano originario. Non si può deviare dalla rotta per accomodare le tensioni che nascono da perturbazioni improvvise nella variabilità dei tassi e dei prezzi. Inoltre, ha aggiunto un’ulteriore importante considerazione: la Banca Centrale Europea non si può nemmeno preoccupare delle conseguenze microeconomiche di uno scenario di tassi d’interesse molto bassi. Interi settori dell’intermediazione non sono per nulla avvantaggiati da uno scenario a medio termine di bassi tassi, con buona pace di quelli che continuano a parlare di “regalo” alle banche.

Ma questo non rientra affatto nelle preoccupazioni della Banca Centrale Europea. Ad una precisa domanda alla conferenza del 2 giugno scorso, il governatore Draghi ha risposto che bisogna abituarsi a periodi, come questo, di elevata volatilità, dando, quindi, un messaggio molto fermo sulla politica della BCE: se movimenti, anche violenti, dei prezzi dei titoli pubblici sono la conseguenza di dinamiche fisiologiche di mercato, la politica monetaria deve continuare a remare nella stessa direzione disegnata dal piano originario. Non si può deviare dalla rotta per accomodare le tensioni che nascono da perturbazioni improvvise nella variabilità dei tassi e dei prezzi. Inoltre, ha aggiunto un’ulteriore importante considerazione: la Banca Centrale Europea non si può nemmeno preoccupare delle conseguenze microeconomiche di uno scenario di tassi d’interesse molto bassi. Interi settori dell’intermediazione non sono per nulla avvantaggiati da uno scenario a medio termine di bassi tassi, con buona pace di quelli che continuano a parlare di “regalo” alle banche.

Giuseppe De Simone